株価を上げる方法とは?IR担当者ができることを徹底解説

この記事の結論

- 株価は市場からの評価で決まるものなので、意図的に上げるという考えはNG

- ただし、業績の向上・株主還元の充実・不安感を減らす、という3点を実践すれば評価されやすくなる

- 株価が上がれば資金調達やM&Aの際に有利になる

経営者やIR担当者であれば、「株価を上げたい…」と思うことは多々あるでしょう。

株価を上げる「魔法の方法」はありませんが、いくつか意識するだけで変わることも。

この記事では、3つの方法について解説します。

株価は市場からの評価で決まるもの

そもそも株価は自社で意図的に上げるものではなく、市場(投資家)からの評価で決まるものです。

そのため、「魅力的な適時開示を作って株価を上げよう」「株価を上げる方法をコンサルティングしてもらおう」といった「株価を上げる目的」でのIR活動は考えない方が良いでしょう。

それよりも、「市場から適切に評価されるにはどうすれば良いか」といった視点でIR活動を考えていきましょう。

①業績の向上

株価はPER・ROEといった指標で評価されるように、「利益」を元に形成される面があります。

そのため、業績向上は株価上昇の基本となります。

多くの投資家は企業の業績が今後も伸びると思えば投資しますし、業績が低迷するのであれば売却してしまいます。

利益が増え、株価が変わらなければ自然とPERは低くなるため、割安だと思われ株を購入する投資家が増えます。

そのため、業績が大きく伸びればそれに比例して株価も上昇します。

業績予想を上方修正した際、株価が大幅に上昇するのはこのためです。

逆に業績の下方修正は株価の下落を招きます。

②株主還元の充実

利益成長に加え、株主還元を重視する投資家は増えています。

以下のような還元を組み合わせ、「総還元性向」を高めることで投資家から注目される可能性が高まります。

- 配当金

- 自社株買い(&消却)

- 株主優待

配当金

最も一般的な還元方法です。目安として、配当利回りが4%を超えると高配当投資家に注目されやすくなります。

「配当性向」「累進配当」「DOE」といったキーワードを元に銘柄選びをする投資家も増えてきています。

一方で一度配当金を上げると、減配した際に株価が大きく減少する恐れも。

配当戦略は慎重に設定することが大切です。

自社株買い

自社株買い&消却をすることにより公開株式数が減り、一株あたりの価値が上昇します。

企業からすると、配当よりも機動的に実施できる点が魅力的です。

また、投資家に対して「自社の株価が割安だと思っている」というアピールにもなります。

株主優待

株主優待は特に「ファン投資家」を作るのに有効です。

株主優待を設定することで長期保有する個人投資家の増加が見込めるため、安定的な株価形成にもつながります。

近年では株主優待ポイントのようなサービスもありますが、自社製品やサービスを活用した株主優待を設定できれば自社のファン作りにもつながります。

株主優待はBtoCの企業に人気ですが、BtoBの企業でも自社の認知拡大に役立つため、活用の余地があります。

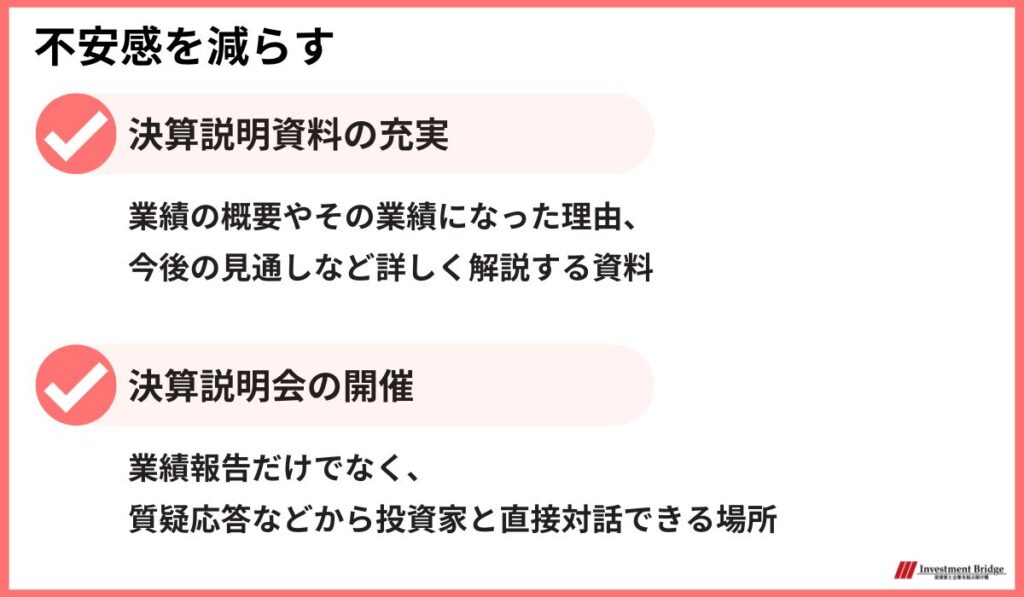

③不安感を減らす

前述の業績向上や株主還元は全社でのコミットや、経営層での意思決定が必要な領域でした。

ですが、3つ目の「投資家の不安感を軽減する」というのはIR担当者だけで実施できる重要な施策です。

投資家が一番嫌うのは「不確実性・サプライズ」です。

そのため、自社の透明性を高め、投資家に事業理解を深めてもらうことは非常に重要です。

IR担当者は分かりやすい適時開示や決算説明資料を作り、投資家向け説明会を積極的に開催することで投資家の不安感を減らすことができます。

機関投資家・個人投資家に関わらず自社への理解を深めてもらい、信頼を獲得できれば長期的な株主として安定した株価形成を支えてくれるでしょう。

決算説明資料の充実

決算説明資料は、投資家の不安感を払拭する上で最も基本的かつ重要なツールです。

事業の現状と将来の見通しを明確に伝え、投資家の理解を深めることができます。

決算説明資料は四半期に一回、業績やその業績になった理由、今後の見通し、課題と対策などを詳しく解説する資料です。

各ポイントとしては以下の通り。

- 財務状況がどのように変化したのか、またその理由

- 財務3表だけでない重要なKPIデータの開示

- 今後の成長・予算に対する進捗

- 課題と対策の開示

最近では「想定される質問と回答」「スマホ向け決算説明資料サマリ」といった独自の資料を開示する企業も増えています。

決算説明会の開催

決算説明会は、投資家と直接対話できる貴重な機会です。

単なる業績報告の場ではなく、投資家との信頼関係を構築する場所として最適です。

質疑応答の時間を十分にとることや経営陣が参加し、今後のビジョンや思いを伝えることが有効です。

機関投資家やアナリスト向けだけでなく、個人投資家向け説明会も行うことでより幅広い株主基盤を築くことができます。

株価が上がるメリット

株価が上がると投資家が喜ぶだけでなく、企業にも大きなメリットがあります。

資金調達やM&Aを有利に進められる

株価が高ければ新株発行による増資や株式交換におけるM&Aを有利な条件で行うことができます。

これにより自社の事業成長を効率的に推進できます。

買収の対象になりにくい

時価総額やPER・PBRが高まれば買収される恐れが少なくなります。

特に割安に放置されている企業は買収対象になるだけでなく、アクティビストによる投資対象にもなり得ます。

株主価値の向上

そもそも企業は本質的には株主のものであり、株価の上昇は直接的に株主価値の向上につながります。

これは企業の存在意義とも言える重要な要素です。

株価が上がらない理由

株価は需要と供給のバランスによって決まります。

そのため、以下のような場合には上昇しにくいことも。

業績が織り込み済み

好業績が予想されていても、投資家がすでにその情報を織り込んで株価が上昇している場合があります。

このような状況では、実際に好業績が発表されても株価が大きく上昇しないことがあります。

株価の上昇には、市場の予想を上回る業績や、今後の高い成長見通し、M&Aや株主還元などのニュースが必要となります。

市場環境が悪い

マクロ経済要因により、市場全体が下落トレンドにある場合があります。

- 自然災害の発生

- 金利の急激な上昇

- 地政学的リスクの高まり

これらの要因により、個別銘柄の業績が良好であっても、市場全体の下落に引きずられて株価が上がりにくくなることがあります。

【難易度高】より株価を上げるには

株価を上げるためのより高度な施策としては、以下の方法が考えられます。

資本コストの開示、対策

投資家の心理に寄り添い、企業の前向きな姿勢を示すために、資本コストを開示し、その低減に向けた取り組みを説明することが効果的です。

- 資本コストの開示

- 事業ごとのROIC(投下資本利益率)の開示

- 資本コスト低減のための具体的な施策の説明

- ROE向上のための戦略の説明

これらの情報を積極的に開示することで、投資家の信頼を獲得し、株価の上昇につなげることができます。

また、東証は2023年より「資本コストや株価を意識した経営の実現に向けた対応」の要請を発表しました。

これにおいて、東証はコーポレートガバナンス報告書に資本コストや株価を意識した経営の実現という項目を追加するよう強く求めています。

そのため、最低でもコーポレートガバナンス報告書にて開示をすることは必要です。

DOE、累進配当の宣言

業績に安定感があり、継続的な配当が可能な場合は、以下のような株主還元策を宣言することで投資家の信頼を得られます。

DOEは株主資本に対して何%を分配するかを明示します。

そのため、利益に対する比率である配当性向よりも安定した配当が期待できます。

累進配当は減配をしないと約束するものです。

配当が上がり続けるため、投資家の減配による株価下落の不安をなくすことができます。

これらの宣言をすることで安定して現金を創出できる自信があると投資家にアピールできます。

まとめ|株価を上げるためには?

株価を上げる方法、そのメリットについて理解は深まったでしょうか。

最後に本記事の内容をまとめます。

- 株価は市場からの評価で決まるものなので、意図的に上げるという考えはNG

- ただし、業績の向上・株主還元の充実・不安感を減らす、という3点を実践すれば評価されやすくなる

- 株価が上がれば資金調達やM&Aの際に有利になる

市場から適切に評価され、株価を上げるためにはIR担当者の努力はもちろんのこと、経営層の協力も必要となります。

そのため、日頃から経営層と接する機会を増やし、密接に連携を取ることが重要です。

「自社の株価は安い!」「割安だ!」と思っている企業は、まずは市場から適切に評価されるための施策を打っていきましょう。